Cara Menghitung Angsuran PPh Pasal 25 bagi Wajib Pajak Badan

Dewa Suartama

22 September 2023

Salah satu kredit pajak yang dapat diperhitungkan dalam menentukan Pajak Penghasilan Badan (PPh Badan) terutang adalah PPh Pasal 25. Angsuran PPh Pasal 25 bagi Wajib Pajak Badan dihitung berdasarkan pajak terutang tahun sebelumnya. Namun, terdapat kondisi-kondisi lain yang dapat memengaruhi penghitungan PPh Pasal 25.

- Penghitungan PPh Pasal 25 Secara Umum

- Contoh Penghitungan Angsuran PPh Pasal 25

- PPh Pasal 25 dalam Kondisi Tertentu

- PPh Pasal 25 bagi Wajib Pajak Tertentu

- Penyetoran dan Pelaporan PPh Pasal 25

- Pengurangan Angsuran PPh Pasal 25

Penghitungan Angsuran PPh Pasal 25 Secara Umum

Secara umum, besarnya angsuran PPh Pasal 25 ditentukan dari penghasilan neto dikalikan dengan tarif pajak. Pajak terutang selanjutnya dikurangi jumlah kredit pajak, kemudian dibagi dua belas atau banyaknya bulan dalam bagian tahun pajak. Bagi Wajib Pajak Badan, penghasilan neto yang dimaksud untuk menghitung besarnya angsuran adalah penghasilan neto fiskal dihitung dari hasil perhitungan penghasilan bruto dikurangi biaya untuk mendapatkan, menagih, dan memelihara penghasilan.

Contoh Penghitungan PPh Pasal 25

Berikut adalah data PPh yang terutang berdasarkan SPT Tahunan PPh Badan PT ABC untuk tahun pajak 2022.

| PPh Terutang | Rp50.000.000 |

| Kredit PPh Pasal 22 | Rp16.000.000 |

| Kredit PPh Pasal 23 | Rp2.500.000 |

| Kredit PPh Pasal 24 | Rp7.500.000 |

| Jumlah kredit pajak | Rp26.000.000 |

| PPh Kurang (Lebih) Bayar Tahun 2022 | Rp24.000.000 |

| Angsuran PPh Pasal 25 Tahun 2023 | Rp2.000.000 |

Dari data di atas, besarnya angsuran pajak yang harus dibayar sendiri setiap bulan untuk tahun 2023 adalah sebesar Rp2.000.000 (Rp24.000.000 dibagi 12).

PPh Pasal 25 pada Bulan-Bulan Sebelum Batas Waktu Penyampaian SPT

Mengingat batas waktu penyampaian SPT Tahunan PPh bagi Wajib Pajak Badan adalah akhir bulan keempat tahun pajak berikutnya, besarnya angsuran pajak yang harus dibayar sendiri oleh Wajib Pajak untuk bulan-bulan sebelum SPT Tahunan PPh disampaikan belum dapat dihitung sesuai dengan ketentuan umum. Maka dari itu, besarnya angsuran pajak untuk bulan-bulan tersebut adalah sama dengan angsuran pajak untuk bulan terakhir dari tahun pajak yang lalu.

Penghitungan PPh Pasal 25 dalam Kondisi Tertentu

Berdasarkan Pasal 25 ayat (6) UU PPh, Direktur Jenderal Pajak berwenang untuk menetapkan penghitungan besarnya angsuran pajak dalam tahun pajak berjalan dalam hal-hal tertentu. Sesuai ketentuan pada Keputusan Direktur Jenderal Pajak Nomor KEP-537/PJ./2000, berikut adalah kondisi tertentu yang penghitungan PPh Pasal 25 diatur secara khusus.

Angsuran PPh Pasal 25 bagi Wajib Pajak yang Berhak atas Kompensasi Kerugian

Sesuai ketentuan, Wajib Bajak yang mengalami kerugian fiskal tersebut dapat mengompensasi kerugian tersebut dengan penghasilan neto pada tahun pajak berikutnya sampai dengan 5 tahun. Penghitungan PPh Pasal 25 bagi wajib pajak yang berhak atas kompensasi kerugian tersebut adalah sebagai berikut:

{(Penghasilan Neto menurut SPT Tahunan PPh Tahun Pajak Lalu – Kompensasi Kerugian) x Tarif Pasal 17 UU PPh} – PPh Pasal 22,23,24/(12 bulan)

Sebagai contoh, PT X menyampaikan SPT Tahunan PPh 2020 pada bulan Februari 2021. Angsuran pajak pada bulan Desember 2020 adalah Rp10.000.000. Maka dari itu, besarnya angsuran pajak yang harus dibayar PT X untuk bulan Januari 2021 adalah sebesar angsuran pajak bulan Desember 2020, yaitu Rp10.000.000.

Angsuran PPh Pasal 25 bagi Wajib Pajak Memperoleh Penghasilan Tidak Teratur

Selain dari kegiatan usaha, suatu perusahaan mungkin mendapat penghasilan lain. Sebagai contoh, perusahaan memperoleh penghasilan tidak teratur berupa keuntungan selisih kurs dan keuntungan dari pengalihan harta (capital gain). Dalam kondisi ini, penghasilan tidak teratur perlu dikeluarkan dari penghitungan PPh Pasal 25. Besarnya angsuran PPh Pasal 25 bagi Wajib Pajak Badan yang memperoleh penghasilan tidak teratur adalah sebagai berikut:

{(Penghasilan Neto menurut SPT Tahunan PPh Tahun Pajak Lalu – Penghasilan Tidak Teratur) x Tarif Pasal 17 UU PPh} – PPh Pasal 22,23,24)/(12 bulan)

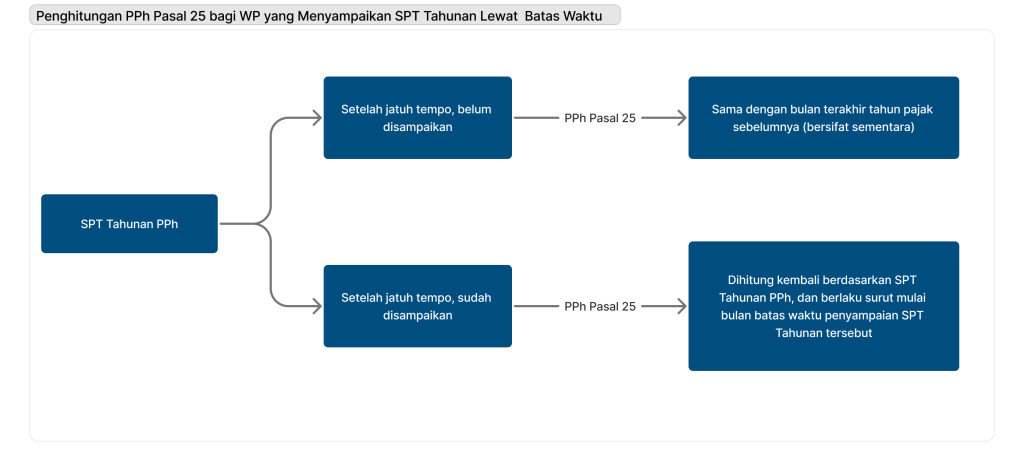

Angsuran PPh Pasal 25 bagi Wajib Pajak Menyampaikan SPT Tahunan Melewati Batas Waktu

Kondisi tertentu dapat menyebabkan wajib pajak menyampaikan SPT Tahunan lewat dari batas waktu yang ditetapkan. Misalnya audit laporan keuangan perusahaan belum selesai dilakukan, atau belum tersedianya dana untuk membayar pajak yang terutang. Bila kondisi tersebut dialami oleh WP Badan, maka nilai angsuran PPh Pasal 25 yang harus dibayarkan setiap bulannya adalah sebagai berikut:

Jika penghitungan kembali PPh Pasal 25 lebih besar dari yang telah dibayarkan, maka kekurangan setoran PPh Pasal 25 terutang sanksi administrasi berupa bunga sebesar tarif bunga per bulan yang ditetapkan oleh Menteri Keuangan sejak jatuh tempo penyetoran PPh Pasal 25 sampai dengan tanggal penyetoran. Jika nilainya lebih kecil, wajib pajak dapat melakukan pemindahbukuan ke PPh Pasal 25 bulan-bulan berikutnya.

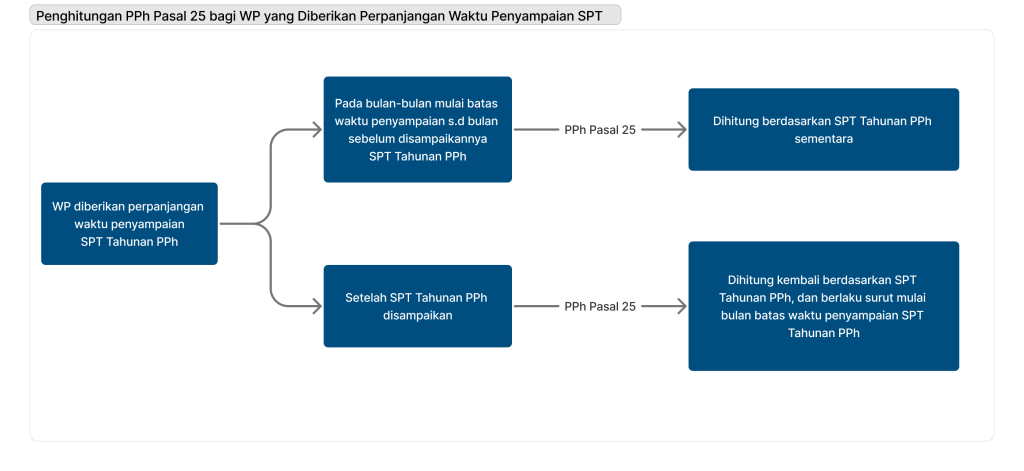

Angsuran PPh Pasal 25 bagi Wajib Pajak yang Diberikan Perpanjangan Waktu Penyampaian SPT

Wajib pajak dapat mengajukan permohonan perpanjangan waktu penyampaian SPT Tahunan PPh. Apabila hal tersebut dilakukan oleh WP, maka penghitungan PPh Pasal 25 dilakukan sebagai berikut:

Jika penghitungan kembali PPh Pasal 25 lebih besar dari yang telah dibayarkan, maka kekurangan setoran PPh Pasal 25 terutang sanksi administrasi berupa bunga sebesar tarif bunga per bulan yang ditetapkan oleh Menteri Keuangan sejak jatuh tempo penyetoran PPh Pasal 25 sampai dengan tanggal penyetoran. Jika nilainya lebih kecil, wajib pajak dapat melakukan pemindahbukuan ke PPh Pasal 25 bulan-bulan berikutnya.

Angsuran PPh Pasal 25 bagi Wajib Pajak yang Menyampaikan Pembetulan SPT

Wajib Pajak membetulkan SPT PPh Tahun pajak lalu, maka besarnya PPh Pasal 25 dihitung kembali berdasarkan SPT Tahunan Pembetulan dan akan berlaku surut mulai batas waktu penyampaian SPT Tahunan tersebut.

Jika penghitungan kembali PPh Pasal 25 lebih besar dari yang telah dibayarkan, maka kekurangan setoran PPh Pasal 25 terutang sanksi administrasi berupa bunga sebesar tarif bunga per bulan yang ditetapkan oleh Menteri Keuangan sejak jatuh tempo penyetoran PPh Pasal 25 sampai dengan tanggal penyetoran. Jika nilainya lebih kecil, wajib pajak dapat melakukan pemindahbukuan ke PPh Pasal 25 bulan-bulan berikutnya.

PPh Pasal 25 Wajib Pajak Tertentu

Sebagai upaya memberikan kemudahan dan kesederhanaan terkait penghitungan besarnya angsuran pajak yang lebih mendekati kewajaran jumlah yang akan terutang pada akhir tahun, menteri keuangan diberikan kewenangan untuk menentukan cara penghitungan besarnya angsuran PPh Pasal 25 untuk wajib pajak tertentu. Hal tersebut terakhir diatur dalam Peraturan Menteri Keuangan Nomor 215/PMK.03/2018. Wajib pajak yang dimaksud adalah sebagai berikut.

Wajib Pajak Baru Terdaftar

Besaran angsuran PPh Pasal 25 untuk Wajib Pajak Badan yang baru terdaftar yang bukan merupakan hasil merger/likuidasi/perubahan bentuk badan usaha dari Wajib Pajak Badan yang sebelumnya sudah ada adalah nihil.

Wajib Pajak Bank

Bagi Wajib Pajak Bank, penghasilan neto untuk menghitung PPh Pasal 25 adalah penghasilan neto komersial dalam laporan keuangan bulanan sesuai dengan laporan yang disampaikan kepada OJK atau yang dipublikasikan pada situs bank. Berikut adalah contoh penghitungan angsuran PPh Pasal 25 untuk wajib pajak bank.

Wajib Pajak yang Masuk Bursa dan Wajib Pajak dengan Kewajiban Pelaporan Keuangan Berkala

Bagi Wajib Pajak yang masuk bursa dan Wajib Pajak lain yang memiliki kewajiban pelaporan keuangan secara berkala, PPh Pasal 25 dihitung dari penghasilan neto komersial dalam laporan keuangan triwulanan sesuai dengan laporan triwulanan yang disampaikan kepada BEI dan/atau OJK. Jika tidak memiliki kewajiban penyampaian laporan keuangan triwulanan keempat, angsuran PPh Pasal 25 masa Januari–Maret sama dengan besaran angsuran bulan terakhir tahun pajak sebelumnya. Jika tidak memiliki kewajiban laporan bulanan atau triwulanan, angsuran dihitung mengikuti ketentuan umum.

BUMN/BUMD

Bagi Wajib Pajak yang merupakan BUMN atau BUMD, penghasilan yang digunakan untuk menghitung PPh Pasal 25 adalah penghasilan neto laba/rugi menurut Rencana Kerja dan Anggaran Perusahaan (RKAP) tahun pajak yang bersangkutan. RKAP yang dimaksud adalah RKAP yang telah disahkan RUPS setelah dilakukan penyesuaian fiskal termasuk memperhitungkan kerugian yang dapat dikompensasikan.

Penyetoran dan Pelaporan PPh Pasal 25

PPh Pasal 25 harus disetor paling lama tanggal 15 bulan berikutnya setelah Masa Pajak berakhir. Setelah melakukan pembayaran, Wajib Pajak yang melakukan pembayaran PPh Pasal 25 akan mendapat nomor transaksi penerimaan negara. Wajib Pajak tidak perlu menyampaikan SPT Masa PPh Pasal 25 karena tanda penerimaan tersebut dianggap sebagai bukti penyampaian SPT Masa PPh Pasal 25.

Pengurangan Angsuran PPh Pasal 25

Perubahan situasi ekonomi dan bisnis tentu dapat berdampak pada performa perusahaan. Sebagai contoh, suatu bisnis mengalami penurunan profit akibat menurunnya harga komoditas. Perubahan tersebut kemudian dapat mempengaruhi jumlah pajak terutang di akhir tahun. Jika wajib pajak tetap membayar angsuran PPh Pasal 25 berdasarkan jumlah pajak terutang di tahun sebelumnya, salah satu kemungkinan yang terjadi adalah wajib pajak akan mengalami kelebihan pembayaran pada akhir tahun pajak bersangkutan.

Untuk mencegah kelebihan bayar tersebut, serta melakukan penghematan cashflow, wajib pajak diberikan kesempatan untuk mengajukan permohonan pengurangan PPh Pasal 25. Sesuai ketentuan pada KEP-537/2000, permohonan dapat diajukan setelah 3 bulan atau lebih berjalannya tahun pajak, dan wajib pajak dapat menunjukkan pajak yang terutang kurang dari 75% dari dasar penghitungan PPh Pasal 25.

Baca artikel selengkapnya mengenai syarat dan tata cara pengajuan pengurangan angsuran PPh Pasal 25.

Categories:

Tax LearningArtikel Terkait

Menghitung PPh Pasal 25 bagi WP Bank

Studi Kasus11 April 2022

Angsuran PPh Pasal 25

Tax Learning26 Juli 2013

.jpg)

.jpg)